股票配资门户_黄金期货配资_在线配资门户

你的位置:股票配资门户_黄金期货配资_在线配资门户 > 股票配资门户 > 哈尔滨股票配资 以大博小与以小博大

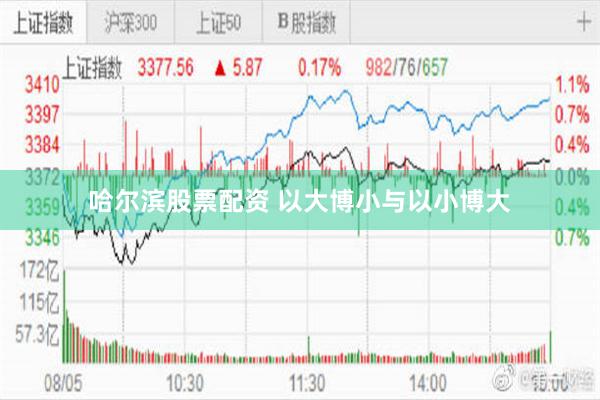

哈尔滨股票配资 以大博小与以小博大

发布日期:2025-06-14 20:57 点击次数:198

少数所谓的传奇人物,被人广为宣传。很多朋友听到这些传奇故事来到期货市场,以小博大。想以10个博100个,1000个。这种想法哈尔滨股票配资,必然重仓操作,浮盈加仓,杠上加杠。而这是死亡率极高的交易方式。为市场培养了一批又一批的韭菜。这是对以小博大的错误理解。

实际上,在战略层面,市场典型的镰刀,往往以大博小。九条命模式,手里有1000个,往市场里扔100个博一波大趋势,归零了,场外还有九条命,就等下一次。只要抓住一次,100个可能变成300个,甚至500个。CTA模式,通过多品种,多策略,实现稳定的收益。5000个,一年20%,拿走1000个。

真正的以小博大,是战术层面的,单次交易中带一定的止损,去捕捉趋势。整体下来,在胜率50%以上的情况下,盈亏比超过1.5。长线盈亏比要超过3:1。战术层上,需要能够多次博弈,不被市场消灭,最后才能取胜。如果因(资本有限)参与次数有限,理论理念都是对的,仍然有可能被市场消灭。

很多散户朋友最大的问题,先天资源有限,无法用九条命模式,或者CTA模式。以能一把定输赢,这种叫送场外模式,或者以命大博模式。累积足够的第一桶金,是非常困难的。这也是普通人难以成功的重要原因。

以大博小更符合传统经济学中的“边际效用递减”规律,追求确定性;

以小博大则符合“幂律分布”,少数成功案例可能覆盖多数失败成本(如风投逻辑)。

不管以大博小,还是以小博大,都是多次博弈,而不是以命博大,只有一条命,没了就没下一次东山再起的机会了。

以大博小:投入较大资源或承担较高风险,换取相对确定但较小的收益。

特点:稳健、低波动性,但潜在回报有限。

适用场景:资源充足、追求长期稳定收益,或风险厌恶型决策。

例子:期权卖方、成熟企业的市场防御策略、指数基金定投。

以小博大:以较小的资源或风险,尝试获取不成比例的高回报。

特点:高风险、高波动性,但潜在回报巨大。

适用场景:资源有限、追求突破性机会,或风险偏好型决策。

例子:期权买方交易中的杠杆操作、风投。

投资领域

巴菲特的价值投资(大博小):用充足资金长期持有优质资产,赚取稳定复利;

索罗斯的做空策略(小博大):通过杠杆和时机判断,用较小本金狙击市场漏洞。

到底如何选择?

决策时的关键考量

风险承受能力:是否有足够的资源(资金、时间、心理韧性)承担失败后果?

机会成本:投入的资源是否能有更高效率的用途?

信息不对称性:是否掌握他人未察觉的关键信息(技术、趋势、资源)?

时间维度:短期投机还是长期布局?复利效应下,“大博小”可能随时间积累质变。

资源与机会的匹配:

资源充沛时,分散投入多个“大博小”项目可降低系统风险;

资源有限时,集中力量在“小博大”可能实现跨越式发展。

资源禀赋决定路径:初创者常需“以小博大”,成熟主体更宜“以大博小”;阶段式组合策略:早期高风险试错,验证后加大投入;

超越二元对立:真正的战略高手往往能在二者间找到平衡点——

最终,两种策略无绝对优劣,关键在于对自身条件、环境趋势和概率分布的深刻认知。最危险的往往不是选择某种策略,而是在不自知的情况下混淆了二者的适用边界。

盲目追求“以小博大”:

高回报往往伴随低概率,需警惕幸存者偏差(如只看到少数成功者,忽视大量失败案例)。

忽略策略的动态调整:哈尔滨股票配资

本站仅提供存储服务,所有内容均由用户发布,如发现有害或侵权内容,请点击举报。